Корпоративное управление.Методическое пособие

3

· Владельцы акционерной собственности (акционеры):

- Могут получить доход от компании лишь в форме дивидендов (той части прибыли компании, которая остается после того, как компания рассчитается по своим обязательствам), а также за счет продажи акций в случае высокого уровня их котировок. Соответственно, заинтересованы в высоких прибылях компании и высоком курсе ее акций.

- Несут самые высокие риски: 1) неполучение дохода в случае, если деятельность компании, по тем или иным причинам, не приносит прибыли; 2) в случае банкротства компании получают компенсацию лишь после того, как будут удовлетворены требований всех других групп.

- Склонны к поддержке решений, которые ведут к получению компанией высоких прибылей, но и сопряженных с высоким риском.

- Как правило, диверсифицируют свои инвестиции среди нескольких компаний, поэтому инвестиции в одну конкретную компанию не являются единственным (или даже главным) источником дохода.

- Имеют возможность воздействовать на менеджмент компании лишь двумя путями: 1) при проведении собраний акционеров, через избрание того или иного состава совета директоров и одобрения или неодобрение деятельности менеджмента компании; 2) путем продажи принадлежащих им акций, воздействуя тем самым на курс акций, а также создавая возможность поглощения компании акционерами, недружественными действующему менеджменту.

- Непосредственно не взаимодействуют с менеджментом компании и другими заинтересованными группами.

· Кредиторы (в том числе владельцы корпоративных облигаций):

- Получают прибыль, уровень которой зафиксирован в договоре между ними и компанией. Соответственно, прежде всего заинтересованы в устойчивости компании и гарантиях возврата представленных средств. Не склонны поддерживать решения, обеспечивающие высокую прибыль, но связанные с высокими рисками.

- Диверсифицируют свои вложения между большим числом компаний.

· Служащие компании:

- Прежде всего заинтересованы в устойчивости компании и сохранении своих рабочих мест, являющимися для них основным источником дохода.

- Непосредственно взаимодействуют с менеджментом, зависят от него и, как правило, имеют очень ограниченные возможности воздействия на него.

· Партнеры компании (регулярные покупатели ее продукции, поставщики и пр.):

- Заинтересованы в устойчивости компании, ее платежеспособности и продолжении деятельности в определенной сфере бизнеса.

- Непосредственно взаимодействуют с менеджментом.

· Специализированный регистратор _

· Органы власти:

- Прежде всего заинтересованы в устойчивости компании, ее способности выплачивать налоги, создавать рабочие места, реализовывать социальные программы.

- Непосредственно взаимодействуют с менеджментом.

- Имеют возможность влиять на деятельность компании главным образом через местные налоги.

Как мы видим, участники корпоративных отношений по-разному взаимодействуют между собой, и сфера несовпадения их интересов весьма значительна. Правильно выстроенная система корпоративного управления как раз и должна минимизировать возможное негативное влияние этих различий на процесс деятельности компании.

Для этого необходимо улучшение деловой культуры российского корпоративного сектора, поскольку менеджеры российских компаний имеют очень плохую репутацию в мире в вопросах соблюдения прав инвесторов.

Вопросы для самопроверки:

1. Почему происходит разделение функций владения и управления?

2. Кто является основными участниками корпоративных отношений?

3. В чем различия между интересами участников корпоративных отношений?

4. От каких факторов зависит характер взаимоотношений между управленцами и владельцами компаний?

5. Каковы основные нарушения прав акционеров со стороны управленцев?

Тестовое задание по теме.

Основными субъектами корпоративных отношений являются:

1. Управленцы и владельцы компаний.

2. Служащие и кредиторы компаний.

3. Партнеры компаний.

Темы докладов и рефератов.1

1. Разделение функций владения и управления.

2. Основные участники корпоративных отношений.

3. Взаимоотношения между основными субъектами корпоративных отношений.

4. Участие управленцев в переделе собственности компании.

5. Основные способы и формы нарушения прав акционеров управленцами компании.

Механизмы корпоративного управления

Основные механизмы корпоративного управления, используемые в странах с развитой рыночной экономикой: участие в Совете директоров; враждебное поглощение («рынок корпоративного контроля»); получение полномочий по доверенности от акционеров; банкротство.

В самых общих чертах попытаемся дать краткое описание этих механизмов.

Участие в совете директоров

Базовая идея деятельности совета директоров – формирование группы лиц, свободных от деловых и иных взаимоотношений с компанией и ее менеджерами и обладающих определенным уровнем знаний о ее деятельности, которые осуществляют надзорные функции от имени владельцев (акционеров/инвесторов) и других заинтересованных групп.

Эффективность деятельности совета директоров обусловлена достижением равновесия между принципами подотчетности и невмешательства в текущую деятельность менеджмента. В процессе своей работы совет директоров сталкивается с двумя основными опасностями: 1) слабый контроль за менеджментом компании; 2) чрезмерное и безответственное вмешательство совета в работу менеджеров.

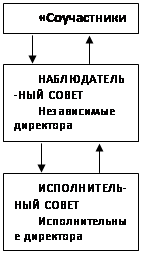

В мире существуют две основные модели совета директоров – американская (унитарная) модель и немецкая (система двойных советов)1 (схема 1).

Схема 1

Германия США

| |||

| |||

| |||

По американским законам, деятельностью компании руководит унитарный совет директоров. Американские законы не дифференцируют распределение функций между исполнительными директорами (т.е. директорами, являющимися одновременно и менеджерами компании) и независимыми директорами (приглашенными лицами, не имеющими интересов в компании), а лишь определяет ответственность совета в целом за дела компании. Решение о распределении функций между членами совета директоров между этими двумя категориями директоров должны акционеры компании. Общей тенденций последних двух десятилетий было увеличение числа независимых директоров в общем составе совета директоров и уменьшение представительства исполнительных директоров.