ЗАО "Тираспольский мясокомбинат"

19

Криминогенный риск. В сфере финансовой деятельности предприятий он проявляется в форме объявления его партнерами фиктивного банкротства; подделки документов; хищения отдельных видов активов собственным персоналом и другие.

Прочие риски. Группа прочих финансовых рисков довольно обширная , но по вероятности возникновения или уровню финансовых потерь она не столь значима для предприятий, как рассмотренные выше. К ним относятся риски стихийных бедствий и другие аналогичные «форс-мажорные риски.

- Методы расчета финансовых рисков; Методический инструментарий оценки уровня финансового риска является наиболее обширным, так как включает в себя разнообразные экономико-статистические, экспертные, аналоговые методы осуществления такой оценки.

Существуют следующие методы расчета риска:

Экономико-статистические методы составляют основу проведения оценки уровня финансового риска. К числу основных расчетных показателей такой оценки относятся:

а) Уровень финансового риска. В практике использования этого алгоритма размер возможных финансовых потерь выражается обычно абсолютной суммой, а вероятность возникновения финансового риска — одним из коэффициентов измерения этой вероятности (коэффициентом вариации, бета-коэффициентом и др.)

б) Дисперсия. Она характеризует степень колеблемости изучаемого показателя (в данном случае — ожидаемого дохода от осуществления финансовой операции) по отношению к его средней величине

в) Среднеквадратическое (стандартное) отклонение. Этот показатель является одним из наиболее распространенных при оценке уровня индивидуального финансового риска, так же как и дисперсия определяющий степень колеблемости и построенный на ее основе.

г) Коэффициент вариации. Он позволяет определить уровень риска, если показатели среднего ожидаемого дохода от осуществления финансовых операций различаются между собой.

д) Бета-коэффициент (или бета). Он позволяет оценить индивидуальный или портфельный систематический финансовый риск по отношению к уровню риска финансового рынка в целом. Этот показатель используется обычно для оценки рисков инвестирования в отдельные ценные бумаги

Экспертные методы оценки уровня финансового риска применяются в том случае, если на предприятии отсутствуют необходимые информативные данные для осуществления расчетов экономико-статистическими методами. Эти методы базируются на опросе квалифицированных специалистов с последующей математической обработкой результатов этого опроса.

В процессе экспертной оценки каждому эксперту предлагается оценить уровень возможного риска, основываясь на определенной балльной шкале.

Аналоговые методы оценки уровня финансового риска позволяют определить уровень рисков по отдельным наиболее массовым финансовым операциям предприятия. При этом для сравнения может быть использован как собственный, так и внешний опыт осуществления таких финансовых операций.

- расчет показателей финансовых рисков Уровень финансового риска. Он характеризует общий алгоритм оценки этого уровня, представленный следующей формулой:

![]() (6.1)

(6.1)

где УР — уровень соответствующего финансового риска;

ВР — вероятность возникновения данного финансового риска; РП — размер возможных финансовых потерь при реализации данного риска.

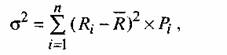

Дисперсия. Расчет дисперсии осуществляется по следующей формуле:

(6.2)

(6.2)

где ![]() — дисперсия; Ri— конкретное значение возможных вариантов ожидаемого дохода по рассматриваемой финансовой операции;

— дисперсия; Ri— конкретное значение возможных вариантов ожидаемого дохода по рассматриваемой финансовой операции; ![]() — среднее ожидаемое значение дохода по рассматриваемой финансовой операции; PI — возможная частота (вероятность) получения отдельных вариантов ожидаемого дохода по финансовой операции, п — число наблюдений.

— среднее ожидаемое значение дохода по рассматриваемой финансовой операции; PI — возможная частота (вероятность) получения отдельных вариантов ожидаемого дохода по финансовой операции, п — число наблюдений.

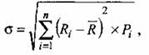

Среднеквадратическое (стандартное) отклонение рассчитывается по следующей формуле:

(6.3)

(6.3)

где ![]() — Среднеквадратическое (стандартное) отклонение; RI — конкретное значение возможных вариантов ожидаемого дохода по рассматриваемой финансовой операции;

— Среднеквадратическое (стандартное) отклонение; RI — конкретное значение возможных вариантов ожидаемого дохода по рассматриваемой финансовой операции;

![]() — среднее ожидаемое значение дохода по рассматриваемой финансовой операции; PI — возможная частота (вероятность) получения отдельных вариантов ожидаемого дохода по финансовой операции; п — число наблюдений.

— среднее ожидаемое значение дохода по рассматриваемой финансовой операции; PI — возможная частота (вероятность) получения отдельных вариантов ожидаемого дохода по финансовой операции; п — число наблюдений.

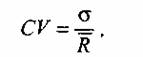

Коэффициент вариации. Расчет коэффициента вариации осуществляется по следующей формуле:

(6.4)

(6.4)

где CV— коэффициент вариации;

![]() — среднеквадратическое (стандартное) отклонение;

— среднеквадратическое (стандартное) отклонение;

![]() — среднее ожидаемое значение дохода по рассматриваемой финансовой операции.

— среднее ожидаемое значение дохода по рассматриваемой финансовой операции.

Бета-коэффициент (или бета). Расчет этого показателя осуществляется по формуле:

![]() (6.5)

(6.5)

где ![]() — бета-коэффициент; К — степень корреляции между уровнем доходности по индивидуальному виду ценных бумаг (или по их портфелю) и средним уровнем доходности данной группы фондовых инструментов по рынку в целом;

— бета-коэффициент; К — степень корреляции между уровнем доходности по индивидуальному виду ценных бумаг (или по их портфелю) и средним уровнем доходности данной группы фондовых инструментов по рынку в целом; ![]() — среднеквадратическое (стандартное) отклонение доходности по индивидуальному виду ценных бумаг (или по их портфелю в целом);

— среднеквадратическое (стандартное) отклонение доходности по индивидуальному виду ценных бумаг (или по их портфелю в целом); ![]() — среднеквадратическое (стандартное) отклонение доходности по фондовому рынку в целом.

— среднеквадратическое (стандартное) отклонение доходности по фондовому рынку в целом.

Уровень финансового риска отдельных ценных бумаг определяется на основе следующих значений бета-коэффициентов:

![]() =1 — средний уровень;

=1 — средний уровень;

![]() > 1 — высокий уровень;

> 1 — высокий уровень; ![]() < 1 — низкий уровень.

< 1 — низкий уровень.

Механизмы нейтрализации финансовых рисков

Внутренние механизмы нейтрализации финансовых рисков представляют собой систему методов минимизации их негативных последствий, избираемых и осуществляемых в рамках самого предприятия. Основным объектом использования внутренних механизмов нейтрализации является, как правило, все виды допустимых финансовых рисков, значительная часть рисков критической группы, а также не страхуемых катастрофические риски, если они принимаются предприятием силу объективной необходимости. В современных условиях внутренние механизмы охватывают преимущественную часть финансовых рисков предприятия.