Финансовый анализ ликвидности и платёжеспособности предприятия

4

Низкая платежеспособность может быть как случайной временной, так и длительной, хронической, причинами возникновения которой могут быть:

• недостаточная обеспеченность финансовыми ресурсами;

• невыполнение плана реализации продукции;

• нерациональная структура оборотных средств;

• несвоевременное поступление платежей от контрактов;

• товары на ответственном хранении и др.

В процессе анализа и детализации коэффициента общей платежеспособности организации проводится анализ показателей ф. №4 «Отчет о движении денежных средств». На основе данных, ф. №4 определяют источники поступления денежных средств и направления их движения. С целью оценки динамики общей платежеспособности на базе этих данных рассчитывается соответствующий коэффициент:

![]()

где строка 010 ф. №4 — «Остаток денежных средств на начало года»;

строка 020 ф. №4 - «Поступило денежных средств всего»;

строка 120 ф. №4 — «Направлено денежных средств всего».

Но все названные показатели дают лишь общую одномоментную оценку динамики платежеспособности и не позволяют проанализировать ее внутриструктурные изменения. С этой целью проводится оценка текущей платежеспособности путем сравнительной оценки суммы имеющихся денежных средств и краткосрочных финансовых вложений с общей величиной задолженности, сроки оплаты которой уже наступили. Идеальным считается вариант, когда полученный результат равен единице или превышает ее. Однако при проведении указанных расчетов по данным баланса и ф. №4 «Отчет о движении денежных средств» необходимо учитывать следующее: платежеспособность организации — показатель очень динамичный, меняется очень быстро, и его исчисление одномоментно один раз в квартал или один раз в год не позволяет сформировать достоверную картину. Поэтому и составляется платежный календарь, где сопоставление наличных ожидаемых средств и платежных обязательств производится на очень короткие периоды времени (1; 5; 10; 15 дней, месяц). Оперативный платежный календарь составляется на основе данных об отгрузке и реализации продукции, о закупках сырья, материалов и оборудования, и также по информации, содержащейся в документах о расчетах по оплате труда, на выдачу авансов работникам, в выписках со счетов банков и т.п. По данным оперативного платежного календаря формируют динамические ряды, а затем проводят анализ изменений показателя платежеспособности.

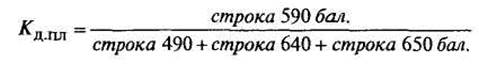

Помимо текущей в процессе анализа рассматривают и долгосрочную платежеспособность. При этом в качестве показателя, отражающего долгосрочную платежеспособность организации, принимают отношение долгосрочного заемного капитала к собственному:

|

|

Этот коэффициент характеризует возможность погашения долгосрочных займов и способность организации функционировать длительное время. Увеличение доли заемного капитала в структуре капитала считается рискованным. Организация обязана своевременно уплачивать проценты по кредитам, своевременно погашать полученные займы. Соответственно, чем выше значение данного коэффициента, тем больше задолженность организации и ниже оценка уровня долгосрочной платежеспособности.

Анализ указанных коэффициентов проводится путем сравнения с аналогичными показателями прошлых лет, с внутрифирменными нормативами и плановыми показателями, что позволяет оценить платежеспособность организации и принять соответствующие управленческие решения как оперативные, так и на перспективу. Очевидно, что высшей формой устойчивости организации является ее способность не только в срок расплачиваться по своим обязательствам, но и развиваться в условиях внутренней и внешней среды. Для этого она должна обладать гибкой структурой финансовых ресурсов и при необходимости иметь возможность как привлекать заемные средства, так и своевременно возвращать взятую ссуду с уплатой причитающихся процентов за счет прибыли или других финансовых ресурсов, т.е. быть кредитоспособной.

Основным фактором, формирующим общую платежеспособность организации, служит наличие у нее реального собственного капитала. Поэтому помимо перечисленных выше коэффициентов при проведении оценки платежеспособности анализируют также:

• величину собственного оборотного капитала;

• различные коэффициенты ликвидности;

• соотношение собственного и заемного капитала;

• коэффициент долгосрочного привлечения заемных средств;

• коэффициент обеспеченности процентов по кредитам и т.д. Комплексный анализ названных коэффициентов позволяет не только более точно определить фактический уровень платежеспособности, но и формирует базу для прогнозных расчетов.

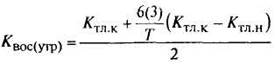

С целью разработки прогноза платежеспособности организации рассчитываются коэффициенты, восстановления (утраты) Квос(утр) платежеспособности. Расчет производится по формуле:

где Ктл н , Ктл.к — коэффициент текущей ликвидности соответственно на начало и конец периода;

6(3) — период восстановления (утраты) платежеспособности, (месяцы) в качестве периода восстановления платежеспособности принято 6 месяцев, периода утраты —3 месяца;

Т — продолжительность отчетного периода, месяцы.

Коэффициент восстановления платежеспособности, имеющий значение больше 1, свидетельствует о наличии тенденции восстановления платежеспособности организации в течение 6 месяцев. Значение коэффициента меньше 1 показывает отсутствие возможности восстановить платежеспособность в течение 6 месяцев. Коэффициент утраты платежеспособности, имеющий значение меньше 1, свидетельствует о наличии тенденций утраты платежеспособности организации в течение 3 месяцев, а больше 1 — об отсутствии подобных тенденций. Прогноз изменения платежеспособности кроме расчета и оценки указанных выше коэффициентов включает также анализ коэффициентов ликвидности и оценку тенденций их динамики.

Анализ ликвидности организации представляет собой процесс, состоящий из двух последовательных этапов. На первом этапе производится анализ ликвидности баланса и заключается в сравнении средств по активу, сгруппированных по степени ликвидности и расположенных в порядке убывания с обязательствами по пассиву, объединенными по срокам их погашения в порядке возрастания сроков. На втором этапе анализа — расчет финансовых коэффициентов ликвидности, который производится путем поэтапного сопоставления отдельных групп активов с краткосрочными пассивами на основе данных баланса и производится сопоставление с нормативным значением соответствующего показателя. На заключительном этапе производится расчёт коэффициент текущей ликвидности (или коэффициент покрытия).

Производим анализ ликвидности баланса:

Наиболее ликвидные активы А1:

А 1 = строка 260 + строка 250=243,775+137,919=381,694