Инвестиционный менеджмент предприятий

5

макроэкономической ситуации;

изменения критериев инвестора;

изменений произошедших с проектом или ценной бумагой.

Вторая схема. Инвестор придерживается гибкой шкалы весов корзин в инвестиционном портфеле. Первоначально портфель формируется исходя из определенных весовых соотношений между корзинами и элементами корзин. В дальнейшем они пересматриваются в зависимости от результатов анализа финансовой ситуации на рынке и ожидаемых изменений конъюнктуры товарного и финансового спроса.

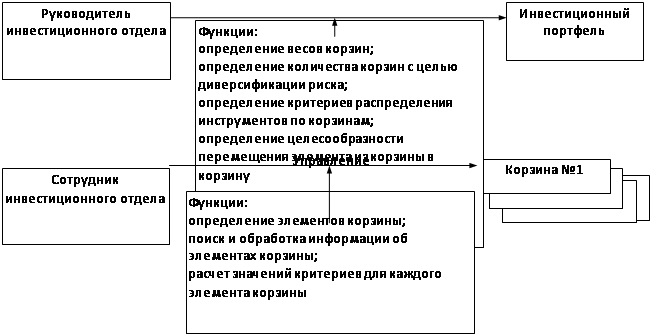

И та, и другая схема управления портфелем подразумевает иерархический подход к анализу и отбору как элементов корзин, так и элементов портфеля. Суть иерархического подхода показана на рис. 2.2. Иерархический подход позволяет четко распределить полномочия и обязанности в группе инвестиционного менеджмента фирмы.

Руководитель группы или инвестиционного отдела выполняет функцию управления составом портфеля: определяет критерии распределения инструментов по корзинам, определяет веса корзин в портфеле, осуществляет координацию действий в случае перераспределения инструментов между корзинами.

|

|

Рис. 2.2. Функции управления инвестиционным портфелем в иерархической системе управления

После определения функций управления портфелем рассмотрим виды элементов инвестиционного портфеля.

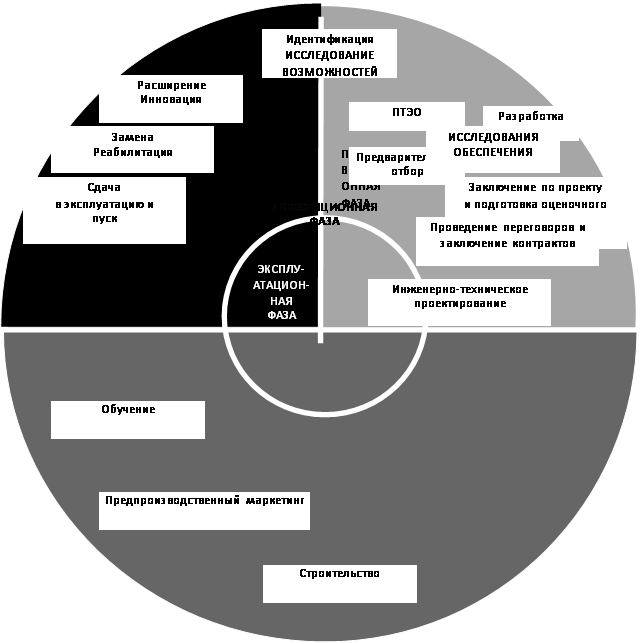

Цикл реального инвестиционного проекта

Разработка и реализация реального инвестиционного проекта – от первоначальной идеи до эксплуатации предприятия – может быть представлена в виде цикла, состоящего из трех отдельных фаз: предынвестиционной, инвестиционной и эксплуатационной. Каждая из этих фаз, в свою очередь, подразделяется на стадии, и некоторые из них содержат такие важные виды деятельности, как консультирование, проектирование и производство.

Жизненным циклом проекта называется промежуток времени между разработкой проекта и моментом его ликвидации.

Все состояния, через которые проходит проект, называют фазами (этапами, стадиями).

Невозможно дать универсальный подход к разделению процесса реализации проекта на конкретные фазы. Решая для себя такую задачу, участники проекта могут руководствоваться своей ролью в проекте, своим опытом и конкретными условиями выполнения проекта. Поэтому деление проекта на фазы может быть самым разнообразным – лишь бы такое деление выявляло некоторые важные контрольные точки, при наступлении которых поступает дополнительная информация и анализируются возможные направления развития проекта.

В свою очередь каждая выделенная фаза (этап) может делиться на фазы (этапы) следующего уровня (подфазы, подэтапы) и т. д.

Основное же содержание любого более или менее полноценного проекта во всех случаях является общим и логически вытекает из действующего механизма регулирования экономики той страны, где проект реализуется.

Дифференциация реального проекта – это основа для определения границ, с помощью которых можно отслеживать ход выполнения реального проекта и проводить регулирующие мероприятия.

Рис. 2.3. Фазы инвестиционного проекта

Реализация проекта требует выполнения определенной совокупности мероприятий, связанных с проработкой возможности реализации проекта, разработкой технико-экономического обоснования и рабочего проекта, контрактной деятельностью, организацией и финансированием работ по проекту, созданием новых технологий, планированием ресурсов и хода работ над проектом, закупкой материалов и оборудования, а также строительством и сдачей готовых объектов в эксплуатацию.

Уже это перечисление видов деятельности по проекту показывает, насколько они разнородны.

Тем не менее работы по реализации проекта можно сгруппировать. Из их совокупности можно выделить два крупных блока работ:

1. Основная деятельность по проекту.

2. Обеспечение проекта.

К основной деятельности по проекту относятся:

предынвестиционные исследования;

планирование проекта;

разработка проектно-сметной документации;

проведение торгов и заключение контрактов;

строительно-монтажные работы;

выполнение пусконаладочных работ;

сдача проекта;

эксплуатация проекта, выпуск продукции;

ремонт оборудования и развитие производства;

демонтаж оборудования (закрытие проекта).

К деятельности по обеспечению проекта относятся:

организация работ по проекту;

обеспечение правовой корректности;

отбор кадров;

составление финансовых планов;

материально-техническое обеспечение;

проведение маркетинга;

информационное обеспечение.

Однако, такое разделение работ не совпадает с разбивкой проектов на фазы и этапы, поскольку и основная, и обеспечивающая деятельность могут совмещаться во времени.

Деятельность по управлению реализацией проектов, которая осуществляется на разных организационных уровнях и различных частях проектов, сама нуждается в управлении. Таким образом, можно говорить об управлении реальным проектом как системе мероприятий по переводу проекта из состояния идеи в состояние функционирующего предприятия.

Рынок ценных бумаг. Фондовые биржи

Рынок, на котором осуществляются операции с ценными бумагами, представляет собой рынок ценных бумаг.

Рынки подразделяются на первичный и вторичный, биржевой и внебиржевой. Первичный рынок ценных бумаг – это рынок, который обслуживает выпуск (эмиссию) и первичное размещение ценных бумаг. Вторичный рынок представляет собой рынок, где производится купля-продажа ранее выпущенных ценных бумаг. По организационным формам различаются биржевой рынок (фондовая или валютная биржа) и внебиржевой рынок.

Внебиржевой рынок – сфера обращения ценных бумаг, не допущенных к котировке на фондовых биржах. На внебиржевом рынке размещаются также новые выпуски ценных бумаг. Внебиржевой рынок организуется дилерами, которые могут быть или не быть членами фондовой биржи.

Фондовая биржа представляет собой организованный и регулярно функционирующий рынок по купле-продаже ценных бумаг. Организационно фондовая биржа представлена в форме юридического лица, выполняющего организационные функции при обращении ценных бумаг. Под обращением ценных бумаг понимаются их купля и продажа, а также другие действия, предусмотренные законодательством, приводящие к смене владельца ценных бумаг. Как хозяйствующий субъект биржа предоставляет помещение для сделок с ценными бумагами, оказывает расчетные и информационные услуги, дает определенные гарантии, накладывает ограничения на торговлю ценными бумагами и получает комиссионные от сделок. Функции фондовых бирж заключаются в мобилизации временно свободных денежных средств через продажу ценных бумаг и в установлении рыночной стоимости ценных бумаг.